|

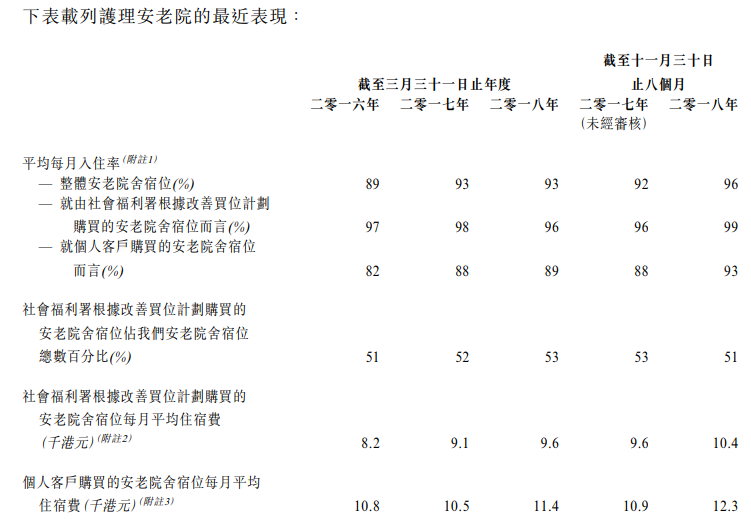

【IPO档案】 股票名称:嘉涛(香港)控股 股票代码:02189.HK 上市日期:2019-06-13 招股价:0.60港元~0.64港元 招股总数:拟发售2.5亿股,其中公开发售2500万股占10%,配售2.25亿股占90% 最低认购额:2585.9072港元 每手股数:4000股 认购日期:2019年05月30日-06月04日 中签公布日:2019-06-12 独家保荐人:鼎珮 募资用途:所得款项净额估计约1.232亿港元(以发售价中位数计算),其中约73.8%将为建立集团六间新护理安老院提供部分资金;约23.3%将用于重续及升级安老院舍的设施,特别是翻新及升级护理安老院;约1.3%将用于升级资讯科技基础设施;及约1.6%将用于集团的营运资金及其他一般企业用途。 文章来源:尊嘉证券(香港) 一、公司介绍 嘉涛(香港)控股有限公司,是香港历史悠久的安老院舍运营商,为长者提供各式各样的安老服务,包括提供住宿、专业护理及照料服务、营养管理、医疗服务、物理治疗及职业治疗服务、心理及社会关怀服务、个人护理计划及康乐服务,及销售保健及医疗产品及提供额外保健服务予院友。集团的历史可追溯至一九九一年辉涛护老院于香港成立,而辉涛护老院为集团首间护理安老院。自此以后,集团业务录得大幅增长,于最后可行日期,营运合共八间护理安老院,共有1,129个安老院舍宿位(不包括隔离房),横跨香港四个地区,以「Fai To辉涛」、「Kato嘉涛」、「荃威安老院」、「荃湾中心」及「康城松山府邸」品牌名称营运,全部附有相同标志。 根据行业报告,于2017年,集团是香港第三大私营安老院舍营运商(按收益计,占市场份额1.3%)及参与改善买位计划的第二大私营安老院舍营运商(以社会福利署所购买的改善买位计划宿位数目计,占市场份额7.3%)。集团的收益主要来自两大来源,即提供安老院服务,及销售安老院相关货品。 于往绩期间,集团的客户主要可分为两类,即社会福利署,及自行全数支付住宿费的个人客户,以及根据改善买位计划获社会福利署津贴惟须自行支付不获津贴部分的客户。集团有七间护理安老院参与改善买位计划,据此,于往绩期间及截至最后可行日期,社会福利署已购买1,129个安老院舍宿位中的579个。于最后可行日期,有四间护理安老院分类为甲一级,另外三间护理安老院分类为甲二级。 二、业务情况 集团致力为长者提供充分及优质的护理服务,证诸于所有护理安老院均获香港质量保证局的安老服务管理认证计划认证;采纳严格的控制及保证体系,以监控并确保所有的护理安老院已采取标准营运程序;及僱员须熟悉手册、营运程序及规管各方面的指引,例如培训、长者安全、活动管理、卫生、食品安全、派发药物、事故管理、采购及医疗咨询安排。 (嘉涛香港控股招股书-护理安老院的最近表现) 于最后可行日期,集团的营运网络有八间护理安老院,设有1,129个安老院舍宿位,其中七间参与改善买位计划。在八间安老院舍当中三间品牌为「Fai To辉涛」、两间品牌为「Kato嘉涛」、一间品牌为「荃威安老院」、一间品牌为「荃湾中心」及一间品牌为「康城松山府邸」。 集团必须遵守安老院规例、安老院实务守则和改善买位计划协议下的保健员、注册/登记护士、物理治疗师、护理人员、主管及助理员的人员配备要求。改善买位计划协议规定适用于安老院舍的人员配备要求,该等要求比安老院规例及安老院实务守则的人员配备要求更严格。举例而言,以下为改善买位计划下甲一级安老院舍及甲二级安老院舍(此亦须符合改善买位计划协议详细规定的人员配备要求)的人员配备指引(以40宿位安老院舍为参照,以每名工作人员每天工作8小时为基准)。 (嘉涛香港控股招股书-人员配备指引) 集团亦有责任遵守改善买位计划协议及安老院实务守则就服务及便利设施而规定的其他要求。截至最后可行日期,所有护理安老院均符合安老院规例、安老院实务守则及改善买位计划协议(如适用)有关服务及便利设施的人手要求及其他规定。 三、客户、社会福利署及供应商 1.客户 集团的客户主要可分为两类,即社会福利署及自行全数支付住宿费的个人客户,以及根据改善买位计划获社会福利署津贴惟须自行支付不获津贴部分的客户。于2018年11月30日,护理安老院有1,091名院友,3.1%为60岁以下,12.2%为60至69岁,18.4%为70至79岁,42.1%为80至89岁,23.2%为90至99岁及1.0%为100岁或以上。每名院友入住护理安老院的平均期间为3.2年。 截至2018年03月31日止三个年度及截至2018年11月30日止八个月,离世院友人数(包括未办理迁离院舍手续而在医院离世的院友)占有关年度/期间末的院友总数百分比分别为约3.3%、2.9%、3.6%及6.5%。按所需的护理水平而言,院友通常分为三类健康状况:能自我照顾;需要协助,例如穿衣、梳理、淋浴、剃须、喂食等;及完全依赖,即无法离开床位的院友,彼等需要全程护理。影响院友的常见疾病一般包括高血压、糖尿病、心脏衰竭、阿尔茨海默症、帕金逊症、痛风等。 来自社会福利署(最大客户)的收益分别为约62.6百万港元、64.2百万港元、67.1百万港元及48.8百万港元,占总收益分别约43.9%、42.7%、43.0%及42.5%。来自自行全数支付住宿费及根据改善买位计划获社会福利署津贴惟须自行结付不获津贴部分的个人客户的收益分别为约58.8百万港元、62.4百万港元、65.4百万港元及49.5百万港元,分别占总收益约41.3%、41.5%、41.9%及43.1%。 2.社会福利署 集团参与了改善买位计划逾20年,而大部分收益均来自社会福利署,其为集团于往绩期间的最大客户。改善买位计划参与者获社会福利署资助部份费用。社会福利署应付根据改善买位计划报名入住院友的每月基本费用视乎改善买位计划下的类别(甲一级或甲二级),及地区而有所不同。七间护理安老院均已与社会福利署订立通常为期两年的固定期限改善买位计划协议,内容有关集团的护理安老院向其分配的长者提供住宿及照顾服务。该等改善买位计划协议按承诺向集团付款的基准签订,意味着集团承诺向社会福利署提供特定数目的安老院舍宿位,而社会福利署亦承诺购买特定数目的安老院舍宿位,而费用则按承诺报名入住护理安老院的长者人数缴付。 集团的收益大部分根据改善买位计划来自社会福利署。截至2018年03月31日止三个年度及截至2018年11月30日止八个月,来自社会福利署根据改善买位计划支付基本费用产生的收益分别约为62.6百万港元、64.2百万港元、67.1百万港元及48.8百万港元,分别占总收益约43.9%、42.7%、43.0%及42.5%。 3.供应商 集团在食品、医疗产品、营养奶、其他一般货品及杂货及专业和合资格员工方面主要依赖供应商。于往绩期间,主要供应商主要包括杂货贸易商、转介专业和合资格员工的中介公司及医疗保健产品公司。 截至2018年03月31日止三个年度及截至2018年11月30日止八个月,五大供应商的采购总额分别约为14.3百万港元、15.3百万港元、18.0百万港元及11.5百万港元,占采购总额(包括透过僱佣代理聘用专业人士及合资格员工的开支)分别约75.0%、78.1%、83.8%及82.3%。于同期,最大供应商的采购额分别约为5.6百万港元、6.4百万港元、8.3百万港元及4.6百万港元,占采购总额(包括透过僱佣代理聘用专业人士及合资格员工的开支)分别约29.5%、32.8%、38.7%及32.9%。

四、行业规模及市场格局 1.行业规模 香港的安老院舍总数由2013年的约735间增至2017年的约741间,复合年增长率约为0.2%。于2017年,私营安老院舍的数目由2013年的561间下降至545间,而非私营安老院舍则从2013年的174间增至196间。在2018年至2022年的预测期间,由于香港政府不断努力为设立新安老院舍物色合适地点,非私营安老院舍的数目预料将由197间增至208间;另一方面,由于面对人手空缺及预期整合的忧虑,私营安老院舍的数目预计会由549间减至542间。因此,香港的安老院舍总数预计将由2018年的746间,轻微增加4间至2022年的750间。 安老院舍行业的估计总收入由2013年的6,997.8百万港元,增加至2017年的10,429.8百万港元,复合年增长率约为10.5%。香港安老院舍行业录得持续增长,一直及将继续主要源于安老院服务的价值提升,以及在香港政府推动下,安老院服务的数量稳定增长所致。近年来,缺乏由香港政府资助和监管的安老院服务,一直是该行业面对的问题。这促使私营安老院舍营办商进军该行业,并且扩展业务规模。为改善私营安老院舍的服务质素,香港政府一方面通过改善买位计划,从人手及空间标准方面着手,为长者提供资助及更优良的服务;另一方面,香港政府亦收紧私营安老院舍的发牌规定,以确保本地安老院服务的质素,尤其是近年来公众日益关注私营安老院舍的服务质素。因此,营运成本、租赁成本及政府开支均见增长,以确保入住安老院舍的长者得到妥善照顾。此外,随着香港安老院舍服务的未来需求维持稳健,于2013年至2017年期间,安老院舍行业收入的复合年增长率约为10.5%。 香港安老院舍行业的推算总收入,预料将由2018年的11,057.4百万港元,持续增长至2022年的14,296.6百万港元,复合年增长率约为6.6%。于未来数年,预料安老院舍行业仍面临若干限制,例如可供新安老院舍投入营运的地点及楼面面积有限。鉴于私营及非私营安老院舍预料均会持续改善向长者提供的人手及居住水平,因而或会令营运成本以至收费增加。预计有关增长将获以下因素所抵销:政府补贴增加及市场上的消费力及意愿增强,长者及其家人倾向物色及选择优质安老院服务。随着未来业内的安老院服务维持稳健需求,加上由香港政府支持的安老院服务资助及改善买位计划宿位日益增多,预计在2018年至2022年期间,香港安老院舍行业总收入的复合年增长率约为6.6%。 2013年至2017年期间,私营安老院舍每个宿位的一般收费范围攀升,估计平均最低收费及平均最高收费分别按约12.6%及5.9%的复合年增长率上涨。私营安老院舍的营运成本增加,加上市场对安老院舍宿位的需求殷切,均为收费于过去五年不断上涨的主因。 2.竞争格局 (嘉涛香港控股招股书-2017年香港五大私营安老院舍营办商) 2017年香港五大私营安老院舍营办商中,嘉涛(香港)控股估计收入约1.33亿港元,市场占有率1.3%,院舍数目8间,宿位数目1129个,各安老院舍的平均入住率为93.4%,每名住院人士的估计每月收入贡献约10471.1港元,排名第三位。 (嘉涛香港控股招股书-2017年香港五大参与改善买位计划的私营安老院舍营办商) 2017年香港五大参与改善买位计划的私营安老院舍营办商中,嘉涛(香港)控股参与改善买位计划的私营安老院舍数目为7间,改善买位计划的宿位数目为589个,占改善买位计划宿位总数的比重为7.3%,排名第二。 五、财务数据分析 (嘉涛香港控股招股书-综合损益表) 截至2016年、2017年、2018年03月31日止三个年度,及截至2017年、2018年11月30日止八个月,嘉涛(香港)控股录得收益分别约为1.42亿港元、1.50亿港元、1.56亿港元、1.02亿港元及1.15亿港元。其中,2017年度比2016年度增加约5.5%,2018年度较2017年度增长约3.9%,截至2018年11月30日止八个月比2017年同期提高约12.7%。 毛利润分别约为3509.2万港元、3814.4万港元、4456.6万港元、2725.9万港元及3719.8万港元,相应的毛利率约为24.6%、25.4%、28.6%、26.8%及32.4%,呈逐年上升趋势;净利润分别约为3084.2万港元、3348.2万港元、3643.7万港元、2411.4万港元及2225.1万港元,相应的净利率约为21.7%、22.3%、23.4%、23.7%及19.4%,盈利能力较好。 (嘉涛香港控股招股书-收益贡献明细) 提高安老院服务获得的收益分别约1.21亿港元、1.27亿港元、1.33亿港元、8648.3万港元及9827.4万港元,占总收益的比重分别约为85.2%、84.2%、84.9%、84.9%及85.6%;销售安老院相关货品的收益分别约为2105.5万港元、2367.7万港元、2349.8万港元、1539.7万港元及1653.0万港元,相应占比约14.8%、15.8%、15.1%、15.1%及14.4%。 (嘉涛香港控股招股书-资产负债表) 集团于2016年03月31日录得流动负债净值约855.7万港元,并分别于2017年03月31日、2018年03月31日及2018年11月30日录得流动资产净值约827.8万港元、2630.1万港元及2597.6万港元。于2016年03月31日的流动负债净状况为约855.7万港元,乃主要由于偿还应付董事款项及计息银行借款,其主要用作营运资金。于2017年03月31日、2018年03月31日及2018年11月30日的流动资产净状况分别为约827.8万港元、2630.1万港元及2597.6万港元,乃主要由于应付董事款项及计息银行借款减少,以及应收股东款项;现金及现金等价物;及贸易及其他应付款项增加。 (嘉涛香港控股招股书-现金流量表) 截至2018年03月31日止三个年度及截至2018年11月30日止八个月,经营活动所得现金净额分别约为2073.5万港元、4014.9万港元、4144.0万港元及3591.6万港元,呈逐年增长趋势;年/期末的现金及现金等价物分别约为1797.4万港元、1659.5万港元、3055.1万港元及3623.0万港元,说明公司现金流较为充足,财务状况良好。 (嘉涛香港控股招股书-主要财务比率) 截至2018年03月31日止三个年度,股本回报率(ROA)分别约为1368.3%、148.9%、86.2%,逐年锐减;总资产回报率(ROE)分别约为60.2%、57.0%及40.9%,也在逐年下滑,但仍处于高水平。 偿债能力方面,截至2018年03月31日止三个年度及截至2018年11月30日止八个月,流动比率和速动比率均分别为0.8倍、1.2倍、1.6倍、1.5倍,显示逐步提高;资产负债比率分别约为1446.6%、83.7%、68.9%及69.2%,虽有所下降,负债率仍偏高,具有较大的偿债压力。 六、投资价值分析 1.行业前景 随着香港老年人口不断增长,根据香港政府的2018年施政报告,成立新安老院舍的需求未来数年尤为强烈,具备一定的市场增长潜力。然而,“弹丸之地”的香港,由于人口的限制,大部分行业已趋于饱和,增速缓慢且竞争剧烈,养老院行业也是如此,总的来看行业前景一般。 2.竞争力 作为香港第三大私营安老院舍营运商及参与改善买位计划的第二大私营安老院舍营运商,嘉涛(香港)控股属于香港私营安老院舍领域的龙头运营商,较具有竞争优势,然市占比偏低。且由于租金及劳工成本的不断增长,中小型养老院运营商经营难度越来越大,市场逐渐向非私营非牟利的大型营办团体集中,市场的缓慢增长及剧烈竞争压缩了嘉涛的成长空间。 3.盈利能力 从近三年的运营指标来看,嘉涛的发展较为稳定。财务报告期内,集团实现营业收入、毛利润和净利润的稳步增长,纯利率数据表现良好,ROE虽逐年下滑但仍处于40%以上的高水平,ROA亦高于行业均值,且现金流较充沛,有着不错的基本面。不过,虽然业绩稳中有增,且纯利率不断提升,但增速并不算好。 除了行业的天花板之外,集团自身的运营也存在一定风险。从收入的来源看,集团对于社会福利署是极其依赖的。2018财年从社会福利署取得的收入占总收入的43%,若社会福利署购买宿位降低,将对公司业绩有所影响。并且,在目前的市场环境下,高负债推升了集团的流动性风险,使融资成本逐渐上升从而影响企业盈利能力。 4.股权架构 预计上市后,公司将由上锋(由受托人全资拥有)拥有约62.4%股份。主席兼非执行董事邝启涛先生及创办人兼执行董事魏嘉仪女士为家族信托的财产授予人,及行政总裁兼执行董事魏仕成先生为家族信托的唯一受益人。因此,上锋、邝启涛先生、魏嘉仪女士及魏仕成先生将被视为一组控股股东。较高的股权集中度,意味着未来一致性行动较为确定。 5.发行估值 按上市后10亿股的总股本及0.60港元~0.64港元的招股价,可得上市总市值约6.00亿港元~6.40亿港元,在香港主板上市企业中处于偏下游水平,然比香港同行较高。 再按截至2018年03月31日止年度约3643.7万港元的净利润,计算得出静态市盈率(PE)约为16.47倍~17.56倍,低于行业平均。 6.风险因素 集团过往曾牵涉若干违反若干香港监管规定及安老院实务守则的事件。如安老院舍的牌照被暂停、注销或不获重续,或如未能就经营任何新护理安老院舍取得新安老院牌照,集团可能无法维持或扩充营运。另外,集团依赖于安老院舍行业的声誉及会受到安老事件或事故负面报导的风险影响,而集团的营运引起的法律诉讼或会损害声誉。 总结 嘉涛(香港)控股是香港本土处于头部地位的私营安老院舍运营商,近年来业绩增长稳定,盈利能力较好,基本面尚佳。虽然过去三年业绩小幅增长,但在市场低迷、竞争剧烈的环境下,行业天花板明显,其对社会福利署的依赖及高负债都是经营风险,且服务对个人客户的低吸引或是公司后续扩张的一大阻力。 因此,尽管公司发展势头不错,预计未来营收可继续稳健增长,估值也算合理,然需注意的是,每年40%以上的收益依赖社会福利署,同时面临着市场竞争、高负债风险,及安老事件或事故负面报道风险。综合行业地位、业绩情况与估值水平,料公司的中长期投资价值有限,而短期IPO行情亦或亮点不大。 (注:文中所述观点仅代表个人看法,不构成任何具体的投资意见或建议,请理性对待。市场有风险,投资需谨慎。) 文章来源:尊嘉金融。尊嘉证券(香港)有限公司为香港证监会认可的持牌法团(中央编号:BJJ179),获发第1、第2、第4及第5类受规管活动牌照,提供证券及期货等金融服务并受香港证监会监管。

|